融资融券扩容过几次?融资融券扩容有什么意义?

融资融券扩容过几次?

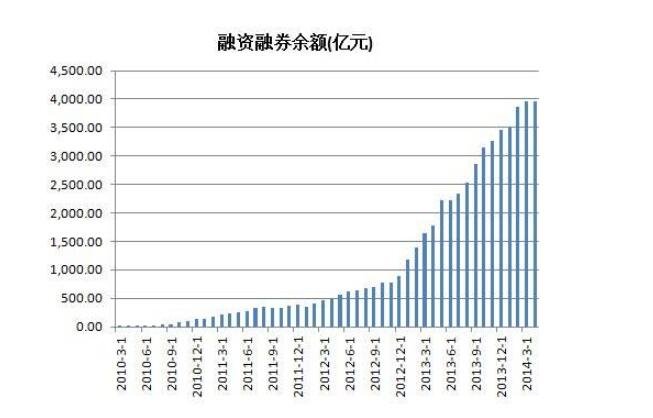

自2010年3月31日在融资融券试点以来,中国a股市场的规模已经逐步放开,从最初的90个融资融券投标到最近的1600个投标。其中中小企业和创业板市场的比重上升。

自2010年以来,两大金融业务进入快速发展时期,其间经历了六次扩容。最近一次扩容是在2019年8月9日,当时证监会指示沪深证券交易所修改《融资融券交易实施细则》。

在过去的五次扩容中,该指数在扩容后的第一、第三和第六个月出现上升和下降,并且没有统一的关系。不同指数涨跌的概率接近50%。与此同时,换手率没有显著改善,但有所下降,平均下降比率为2.83%。至于新增股票,由于前三次扩容中两融的股票质量相对较好,所以加入两融的表现要好于指数(6个月平均比指数高6.19%),而最近两次新增股票的表现落后于指数(6个月比指数低5.26%)。

最新的扩容计算对创业板有重大影响

对于2019年8月9日的扩张,我们发现新增股票主要集中在中小板和创业板,对主板影响不大(69.49%上升至84.57%)。创业板参与两融的比例从33.84%提高到70.91%,参与两融成交额的比例超过50%。

两公司扩容后的市场表现和个股表现:

以2013年9月16日为分界点,在此之前,只有6只创业板股票被纳入两融目标,此后,被纳入的创业板数量也大幅增加。但是,从总体上看,两融的发展对指数的涨跌没有明显的影响,不同指数的涨跌仍然没有显著的特征。同时,从换手率的角度来看,除了换手率在两融试点中,市场得到改善后,其他的扩容并没有改善换手率。

从扩容新增个股的综合表现来看,2014年之前,两融增持新股产生了明显的积极影响,即两融增持新股的表现比大盘强。然而,2014年后,新增股票的整体表现不如大盘,这也与试点项目开始时两融整合增加的目标质量较高,以及两融扩容后个别股票质量随后下降有关。

融资融券扩容有什么意义?

加入融资融券可以优化证券结构,更多投资者的多层次需求被满足。

融资融券的新目标意味着,融资融券扩容后,更多的股票将被纳入融资融券的范围。例如,中小板和创业板股票的走势比主板弱,而中小板和创业板股票成为融资融券的目标。从长远来看,这将有助于中小市场的估值水平降低,减缓中小市场的大幅波动,对投资者更有利。

两融标的扩容有利于增强交易活动,平衡有望回升。

北上资金提前在布局,新增两融标的。

标签: 历史上融资融券扩容过几次 最新的扩容